Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Bội thu từ cho vay margin, lộ diện Top 5 công ty chứng khoán cho vay ký quỹ nhiều nhất?

Phong Bình

Thứ tư, ngày 24/04/2024 13:30 PM (GMT+7)

Quý 1/2024 tiếp tục chứng kiến sự gia tăng về giá trị cho vay ký quỹ (margin) của các công ty chứng khoán.

Bình luận

0

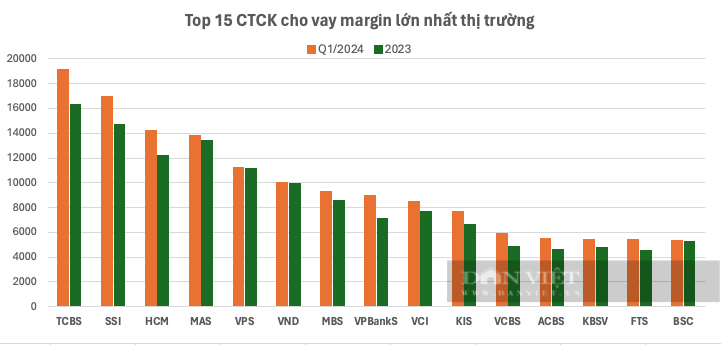

Thống kê của Dân Việt cho thấy, tính đến cuối quý 1 vừa qua, có 15 công ty chứng khoán cho vay margin trên 5.000 tỷ, đã tăng lên so với 11 công ty trong cuối 2023. Tổng giá trị cho vay margin của 15 CTCK này đạt mức 146.775 tỷ đồng, tăng thêm 15.554 tỷ đồng tương ứng 12% so với hồi đầu năm.

Số liệu: BCTC các công ty chứng khoán quý 1/2024

Công ty chứng khoán bội thu từ lãi cho vay margin và phải thu

TCBS vẫn đang là công ty cho vay margin mạnh nhất. Tại ngày 31/03/2024, TCBS đang dùng 16.263 tỷ đồng cho vay ký quỹ, tăng 2.824 tỷ đồng và cũng là mức tăng lớn nhất về giá trị tuyệt đối so với các công ty trong ngành.

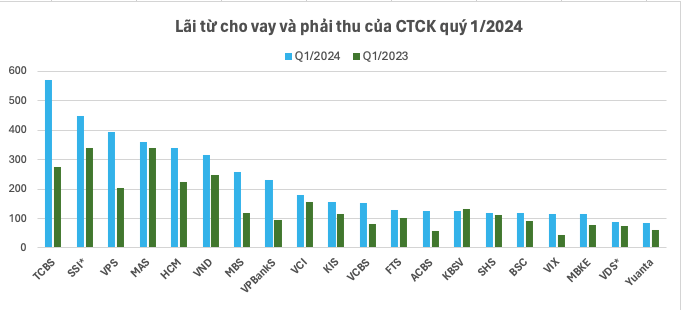

Nhờ đầu tư vào mảng cho vay, TCBS đã nhận lại khoản lãi lớn. Lãi từ các khoản cho vay và phải thu đạt được trong quý lên tới 572 tỷ đồng, tăng 109% so với cùng kỳ năm ngoái và tăng 13% so với quý liền kề trước đó (quý 4/2023). Cùng với mảng tự doanh tăng mạnh, hoạt động cho vay và tự doanh đóng góp 71% tổng doanh thu hoạt động của TCBS kỳ này.

Quan sát tổng quát, những công ty chứng khoán liên quan đến ngân hàng đều đang có lợi thế khi ACBS, VCBS, VPBankS cũng tăng mạnh cho khoản cho vay margin.

VPBankS kỳ này đã đầu tư thêm 1.819 tỷ đồng cho vay margin, tăng 25,7% so với hồi đầu năm, đưa giá trị cho vay ký quỹ lên 8.909 tỷ đồng. Cũng nhờ vậy, lãi từ các khoản cho vay và phải thu kỳ này của VPBankS tăng tới 145% so với cùng kỳ năm ngoái, đạt 230 tỷ đồng. Xét về biên lợi nhuận, đây là hoạt động mang lại lợi nhuận gộp tốt nhất cho VPBankS.

Trong khi đó, lãi từ hoạt động cho vay của ACBS cũng tăng 119%, đạt 125 tỷ trong quý 1 sau khi công ty chứng khoán này đưa dư nợ margin lên 5.478 tỷ đồng tăng 19,8% so với hồi đầu năm.

Hay như một công ty mới về tay nhóm có liên quan với ngân hàng là Chứng khoán KAFI cũng đã có tăng 20% dư nợ margin lên mứ 1.308 tỷ đồng. Nhờ đó lãi từ các khoản cho vay phải thu kỳ này gấp đến 3 lần cùng kỳ năm ngoái.

Số liệu: BCTC các công ty chứng khoán quý 1/2024

Hầu hết các công ty lớn có nguồn lực đều gia tăng dư nợ margin trong quý đầu năm. Nhiều công ty chứng khoán lớn đã bổ sung thêm hàng nghìn tỷ cho hạng mục này như SSI (+2.285 tỷ), HSC (+2.065 tỷ), VCBS (+1.004 tỷ), VIX (+1.093 tỷ). Duy ở nhóm quy mô lớn chí có ORS giảm bớt cho vay margin, tuy nhiên thông thường, ORS cũng không chú trọng vào hoạt động này và dư nợ margin chỉ chiếm một phần nhỏ trong hoạt động, ở mức 976 tỷ đồng.

Trong top 15 CTCK có dư nợ margin lớn nhất quý 1, vẫn có một số doanh nghiệp không tăng mạnh khoản mục này mà duy trì tương đương hồi đầu năm như VPS chỉ tăng thêm 10 tỷ, VND tăng thêm 46 tỷ hay BSC cũng chỉ tăng nhẹ 6 tỷ đồng.

Tuy vậy, nhìn chung phần lớn các công ty chứng khoán đều có lãi từ cho vay và phải thu tăng tốt trong quý đầu năm.

Mang phần lớn tài sản đi cho vay margin liệu có rủi ro?

Ở nhiều công ty chứng khoán, dư nợ margin chiếm phần lớn tổng tài sản cho thấy định hướng tập trung doanh thu từ hoạt động cho vay như MBKE có dư nợ margin chiếm 88% tổng tài sản. Tỷ lệ này cũng ở mức cao tại các công ty khác như Yuanta (80%), KIS (72%), HSC (70%), Mirae Asset (67%). Tại nhóm này, lãi từ cho vay và phải thu đang chiếm tỷ trọng chính trong tổng doanh thu hoạt động.

Tuy vậy, xét ở nhóm 15 CTCK có dư nợ margin lớn nhất thị trường, Tỷ lệ Tổng cho vay margin/Tổng tài sản đang ở mức trung bình là 41%, không quá rủi ro.

Một thống kê mới đây của FiinGroup trên 52 công ty chứng khoán (đại diện 94% quy mô vốn chủ sở hữu của toàn ngành) cũng cho biết, quy mô dư nợ margin tại thời điểm cuối quý 1/2024 ở mức cao nhất từ trước đến nay nhưng xét mức độ tương quan giữa Margin và một số các chỉ số liên quan đến Thanh khoản đều đang ở ngưỡng thấp hơn so với giai đoạn đỉnh 2022.

Cụ thể, Tỷ lệ đòn bẩy (Tỷ lệ giữa Margin/Tổng vốn hóa) vẫn đang trong xu hướng giảm nhẹ về mức 7,5% so với mức 7,8% cuối quý 1/2024 và mức đỉnh 8,8% cuối quý 3/2022. Tỷ lệ dư nợ margin/Giá trị giao dịch bình quân giảm về 7,7 lần cuối quý 1/2024 từ mức 11,3 lần vào cuối năm 2023 nhờ thanh khoản cải thiện mạnh.

Trong khi đó, Tỷ lệ dư nợ margin/Tổng vốn chủ sở hữu nhích nhẹ lên 0,87 lần tại thời điểm cuối quý 1/2024 từ mức 0,75 lần cuối năm 2023. Mặc dù có xu hướng tăng dần lên tuy nhiên mức này vẫn đang thấp hơn đáng kể so với mức 1,3x của quý 1/2022 nhờ quy mô vốn chủ của các CTCK tăng mạnh trong thời gian vừa qua giúp cho CTCK có thêm nhiều dư địa để tăng cho vay.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật